Điểm nhấn chính:

- 5 khía cạnh chính của kiến thức tài chính cá nhân là kiếm tiền, chi tiêu, tiết kiệm, vay mượn và bảo vệ tiền.

- Kiến thức về tài chính có thể đạt được thông qua việc đọc sách, nghe podcast, đăng ký nội dung tài chính hoặc nói chuyện với chuyên gia tài chính.

Ai là người cần kiến thức tài chính cá nhân?

Câu trả lời là: Mọi người. Theo dòng thay đổi của xã hội, mọi người càng phải hiểu và đưa ra quyết định trong một môi trường tài chính phức tạp. Điều đó bao gồm việc sử dụng thẻ tín dụng, vay vốn, đầu tư tiền và lập kế hoạch nghỉ hưu.

Làm sao để trau dồi kiến thức tài chính cá nhân?

Trở nên hiểu biết về tài chính bao gồm việc học và thực hành nhiều kỹ năng liên quan đến lập ngân sách, quản lý và trả nợ cũng như hiểu biết về các sản phẩm tín dụng và đầu tư. Các bước cơ bản để cải thiện tài chính cá nhân của bạn bao gồm tạo ngân sách, theo dõi chi phí, thanh toán kịp thời, thận trọng trong việc tiết kiệm tiền, kiểm tra báo cáo tín dụng định kỳ và đầu tư cho tương lai của bạn.

Ngoài ra, bạn cũng có thể tìm kiếm và tiếp cận nguồn thông tin đáng tin cậy thông qua đọc sách, báo, tạp chí về tài chính hay theo dõi các trang web, blog hoặc diễn đàn chuyên về tài chính. Hay tham gia các khóa học và hội thảo về tài chính cũng giúp bạn mở rộng kiến thức tài chính cá nhân của mình để phục vụ cho công việc cũng như đầu tư sinh lời.

Các chiến lược nâng cao kiến thức tài chính cá nhân

Phát triển kiến thức tài chính bao gồm việc học và thực hành các kỹ năng liên quan đến lập ngân sách, quản lý và trả nợ, v.v. Nó có nghĩa là hiểu và sử dụng các sản phẩm tín dụng và đầu tư một cách khôn ngoan. Bất kể bạn đang ở đâu trong cuộc sống và tình hình tài chính như thế nào, không bao giờ là quá muộn để bắt đầu rèn luyện những thói quen tài chính tốt. Dưới đây là một số chiến lược mà bạn có thể tham khảo:

1. Tạo ngân sách

Đầu tiên, bạn cần phải theo dõi số tiền bạn nhận được mỗi tháng và số tiền bạn chi tiêu. Bạn có thể sử dụng bảng tính Excel, giấy hoặc ứng dụng lập ngân sách. Ngân sách của bạn nên bao gồm thu nhập (tiền lương, đầu tư, tiền cấp dưỡng), chi phí cố định (tiền thuê nhà/thế chấp, tiện ích, thanh toán khoản vay), chi tiêu tùy ý (những khoản không cần thiết như đi ăn ngoài, mua sắm và du lịch) và tiết kiệm.

2. Lập mục tiêu tài chính cá nhân và ưu tiên cho mục tiêu dài hạn

bạn có thể có nhiều mục tiêu trong cuộc sống, trong đó các cố vấn tài chính khuyên bạn nên ưu tiên các mục tiêu dài hạn, chẳng hạn như trả tiền mua căn nhà đầu tiên và quyết định số tiền bạn muốn đóng góp cho mục tiêu dài hạn này mỗi tháng và đặt số tiền đó sang một bên trước khi bạn chia phần chi phí còn lại.

3. Thanh toán hóa đơn đúng hạn

Bạn nên cập nhật các hóa đơn hàng tháng để đảm bảo rằng các khoản thanh toán của bạn luôn được thực hiện đúng hạn. Hãy cân nhắc việc tận dụng tính năng ghi nợ tự động từ tài khoản séc hoặc ứng dụng thanh toán hóa đơn và đăng ký nhận lời nhắc thanh toán (qua email, điện thoại hoặc tin nhắn).

4. Quản lý nợ

Sử dụng ngân sách của bạn để tránh nợ nần bằng cách giảm chi tiêu và tăng khả năng trả nợ. Bạn nên xây dựng kế hoạch trả nợ, chẳng hạn như trả khoản vay có lãi suất cao nhất trước. Nếu khoản nợ của bạn quá lớn, hãy liên hệ với người cho vay để đàm phán lại việc trả nợ, hợp nhất các khoản vay hoặc tìm chương trình tư vấn về nợ để việc trả nợ trở nên dễ dàng và phù hợp với khả năng tài chính của bạn hơn.

5. Đầu tư vào tương lai của bạn

Sau khi đã lập mục tiêu tài chính cá nhân bao gồm các mục tiêu dài hạn như mua căn nhà đầu tiên hay hưu trí, hãy tạo danh mục đầu tư đa dạng gồm cổ phiếu, thu nhập cố định và các tài sản tài chính khác đối với số tiền bảo bạn tích lũy và đầu tư hàng tháng. Nếu cần, hãy tìm kiếm lời khuyên tài chính từ các cố vấn tài chính chuyên nghiệp đưa ra các chiến lược đầu tư hiệu quả để có thể có đầu tư thông minh và hiệu quả.

Phương pháp hoạch định ngân sách cá nhân phổ biến

Hai phương pháp lập ngân sách cá nhân thường được sử dụng là quy tắc 50/30/20 và 70/20/10. Với quy tắc đầu, bạn cần chia số tiền sau thuế của bạn thành ba lĩnh vực: nhu cầu (50%), mong muốn (30%) và tiết kiệ đầu tư (20%). Trong khi đó, quy tắc 70/20/10 cũng tuân theo một kế hoạch chi tiết tương tự, khuyến nghị rằng thu nhập sau thuế của bạn nên được chia thành các phân khúc phục vụ cho chi phí (70%), tiết kiệm hoặc giảm nợ (20%) và đầu tư và từ thiện đóng góp (10%). Cả hai phương pháp đều khá đơn giản nên được áp dụng rộng rãi.

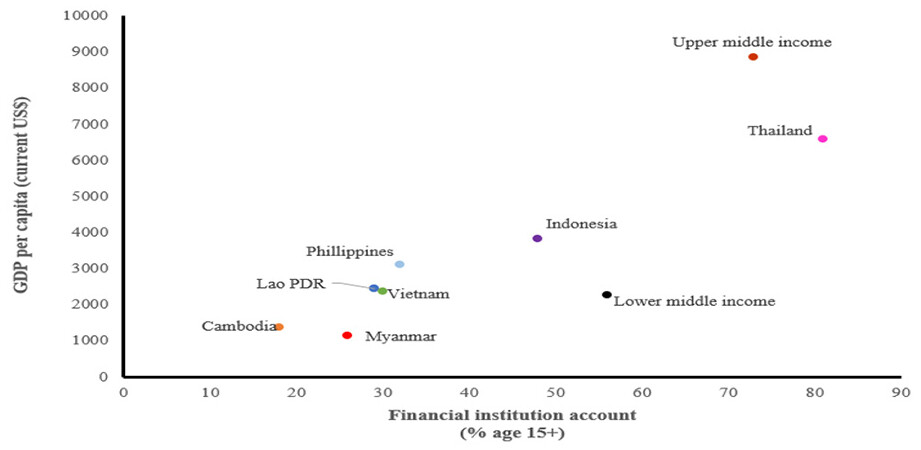

Bối cảnh hiểu biết và hòa nhập tài chính ở Việt Nam

Thời gian qua, Việt Nam đã đạt được những thành tựu kinh tế - xã hội đáng chú ý và đạt mức thu nhập trung bình thấp từ một nước nghèo. Chính vì thế, ngành tài chính ở Việt Nam cũng ghi nhận những đổi mới vượt bậc. Tuy nhiên, so với các nước trong ASEAN hoặc các nước có thu nhập trung bình thấp, kiến thức tài chính cá nhân và tỷ lệ tài chính toàn diện vẫn khá thấp.

Nguồn: The Global Findex Database and

World Development Indicators, 2017

Ở các nước có thu nhập trung bình thấp, tỷ lệ trung bình đạt khoảng 60%, trong khi con số này ở Việt Nam là 30%. So với mức thu nhập trung bình cao, hơn 70% người dân có tài khoản đầu tư tài chính. Trong khi, Thái Lan có tỷ trọng cao nhất với 81%, tiếp theo là Indonesia với 48%, trong khi số tài khoản ở Campuchia là gần 20%.

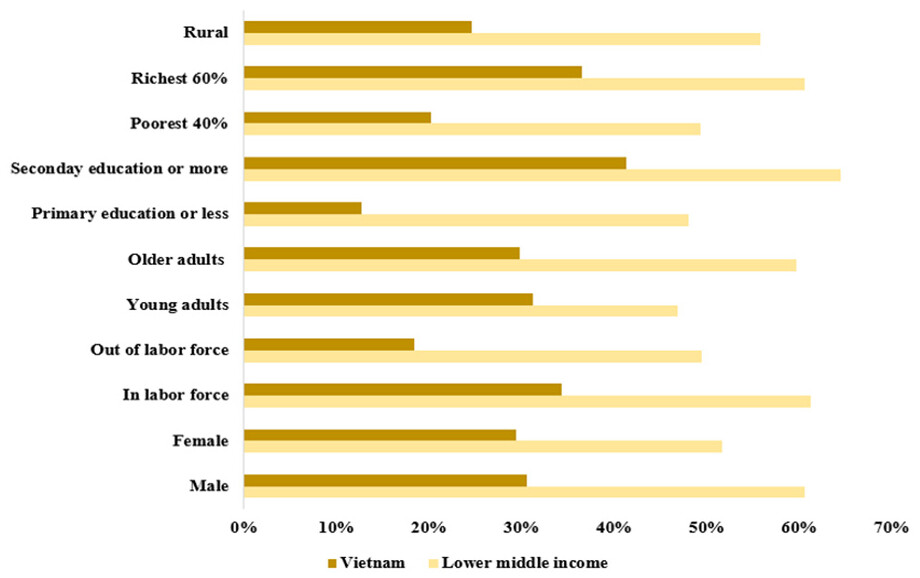

Bên cạnh đó, tỷ lệ những người có trình độ học vấn thấp hơn, người nghèo nhất, sống ở nông thôn có tài khoản đầu tư tài chính đang ở mức thấp nhất. Trong khi đó, con số này ở các nước có thu nhập trung bình thấp đều gấp đôi và hơn gấp đôi so với Việt Nam. Điều đó chứng tỏ khoảng cách tiếp cận ngành tài chính giữa Việt Nam và các nước trong cùng nhóm về thu nhập là rất lớn. Vì vậy, việc nâng cao mức độ tiếp cận tài chính và kiến thức tài chính cá nhân ở Việt Nam là điều cần thiết, đặc biệt là đối với người nghèo, phụ nữ và khu vực nông thôn.

- #Kiến thức tài chính và tình hình hiểu biết tài chính tại Việt Nam (P2)

- #kiến thức tài chính cá nhân

- #lập mục tiêu tài chính cá nhân

Bài viết này được cung cấp nhằm mục đích thông tin và tham khảo chung. Mặc dù đã cố gắng đảm bảo tính chính xác và độ tin cậy của các thông tin và dữ liệu được trình bày, Tititada không chịu trách nhiệm pháp lý về bất kỳ sai sót hoặc thiếu sót nào có thể xảy ra. Bài viết không nhằm mục đích cung cấp lời khuyên tài chính, pháp lý, hoặc bất kỳ loại lời khuyên chuyên môn nào khác. Nếu bạn cần lời khuyên cụ thể, bạn nên tìm đến một chuyên gia hoặc cố vấn đáng tin cậy.

Tititada - Đầu tư chứng khoán cùng chuyên gia

Đầu tư chứng khoán với số tiền bất kỳ, với trải nghiệm đơn giản, dễ dàng, dành riêng cho nhà đầu tư mới tham gia thị trường.

Bài viết liên quan

Làm sao để duy trì kỷ luật đầu tư mỗi tháng?

14/10/25

Kiểm soát cảm xúc, làm chủ tài chính

23/10/24

Thoát khỏi cuộc sống chỉ sống bằng đồng lương

21/10/24

Bốn giai đoạn trong chu kỳ tài chính của một người

11/10/24

Vì sao bạn nên tiết kiệm ngay khi còn là sinh viên?

31/07/24

Điều gì cản trở tự do tài chính của bạn?

01/07/24

Tại sao bạn nên du lịch khi bạn còn trẻ?

13/06/24

Kiến thức và hiểu biết tài chính tại Việt Nam (P2)

09/06/24

Chuyện gì sẽ xảy ra nếu bạn rút tiền đúng lúc thị trường giảm?

27/10/25

Làm sao để duy trì kỷ luật đầu tư mỗi tháng?

14/10/25

Tại sao đầu tư khó?

06/10/25

"Revenge saving": Xu hướng tiết kiệm mới

21/07/25

8 yếu tố không ảnh hưởng đến điểm tín dụng

19/07/25

Sinh viên mới ra trường xây dựng kế hoạch tài chính

26/12/24

Cách áp dụng phương pháp Kaizen cải thiện cuộc sống

18/12/24

Cách lập ngân sách chi tiêu hiệu quả

27/11/24