Điểm nhấn chính:

- Repo là giao dịch vay và cho vay ngắn hạn, thường là qua đêm đến 48 giờ.

- Ngân hàng trung ương sử dụng repo và repo đảo ngược để quản lý nguồn cung tiền – một phần quan trọng trong việc hoạch định chính sách tiền tệ của Fed.

Hợp đồng mua lại là gì?

Định nghĩa Hợp đồng mua lại

Hợp đồng mua lại (Repurchase Agreement – Repo) là công cụ cho vay ngắn hạn được bảo đảm bằng chứng khoán của chính phủ chẳng hạn như tín phiếu kho bạc trung hạn kỳ hạn 5 năm, trái phiếu chính phủ kỳ hạn 10 năm hay trái phiếu liên bang đảm bảo bằng khoản vay mua nhà. Vì những tổ chức tín dụng tham gia giao dịch repo đòi hỏi về tính thanh khoản và sự an toàn cho khoản đầu tư nên tài sản đảm bảo trong giao dịch phải đáp ứng được điều đó. Về khía cạnh của chính sách tiền tệ, giao dịch repo được coi là nới lỏng tiền tệ khi mà NHTW bán chứng khoán cho NHTM và đồng ý mua lại với giá cao hơn trong tương lai, phần chênh lệch giữa giá bán và giá mua dựa trên lãi suất Repo (thường là lãi suất qua đêm) được tính theo công thức:

Giá mua lại = Giá bán * [1 + (lãi suất repo * kỳ hạn repo/360)]

Lưu ý, trong giao dịch repo, bên bán chứng khoán (bên vay tiền mặt) vẫn giữ quyền sở hữu chứng khoán trong suốt thời hạn repo, cũng như lãi suất và trái tức thực tế mà chứng khoán phải trả, trong khi người mua chứng khoán (người cho vay tiền mặt) nhận được lãi suất repo.

Ngoài tính chất lượng cao của tài sản đảm bảo, giao dịch repo bao gồm chức năng được thiết kế để giảm rủi ro cho sự giảm giá trị của tài sản đảm bảo đó trong suốt thời hạn hợp đồng. Một trong những tính năng đó là cung cấp tài sản thế chấp phải cao hơn số tiền mặt được trao đổi, được gọi là ký quỹ ban đầu, được định nghĩa là tỷ lệ sau:

Tỷ lệ ký quỹ ban đầu = Giá trị khoản vay /giá bán (tiền mặt trao đổi)

Tỷ lệ kỹ quỹ ban đầu bằng 100% thì khoản vay được đảm bảo hoàn toàn, tỷ lệ ký quỹ càng cao thì mức độ bảo vệ tài sản đảm bảo cho bên cho vay càng an toàn hơn. Bên cạnh đó, giao dịch repo cung cấp tính năng về sự thay đổi giá trị chứng khoán bằng cách cung cấp giải pháp cho người tham gia hợp đồng quyền yêu cầu tài sản đảm bảo bổ sung khi giá trị của tài sản đảm bảo thấp hơn khoản vay hay còn gọi là thế chấp dưới mức (undercollateralization) hoặc giải phóng tài sản đảm bảo hiện có và chấp nhận lãi suất thấp hơn khi giá trị của tài sản đảm bảo cao hơn khoản vay còn gọi là thế chấp vượt mức (overcollateralization). Việc xác định tài sản đó được thế chấp dưới mức hay vượt mức sẽ thông qua mức ký quỹ biến đổi bằng với chênh lệch giữa ký quỹ hiện tại được yêu cầu và giá của chứng khoán.

Mức ký quỹ biến đổi = Giá trị khoản vay – Giá trị chứng khoán = Tỷ lệ ký quỹ ban đầu * Giá bán – Giá trị chứng khoán

Mức ký quỹ biến động > 0: Tài sản đảm bảo thấp hơn khoản vay dẫn đến thế chấp dưới mức và bên cho vay yêu cầu cung cấp thêm tài sản đảm bảo.

Mức ký quỹ biến động < 0: Tài sản đảm bảo cao hơn khoản vay dẫn đến thế chấp vượt mức và bên cho vay yêu cầu giải phóng tài sản đảm bảo với mệnh giá bằng mức ký quỹ biến động (số dương)/(1+ %tăng giá của tài sản đảm bảo).

Ứng dụng thực tiễn

Các tổ chức tài chính thường xuyên giao dịch chứng khoán hoặc nắm giữ hàng tồn kho chứng khoán thường tham gia vào thị trường repo với tư cách là người bán chứng khoán hoặc người vay tiền mặt. Giả sử một nhà đầu tư bán trái phiếu cho ngân hàng để đổi lấy tiền mặt. Ngân hàng phải trả tiền cho nhà đầu tư ngay lập tức mặc dù có thể có ý định bán chứng khoán cho một bên khác sau này. Để làm như vậy, ngân hàng có thể vay giá mua từ một ngân hàng khác hoặc một công ty quản lý tài sản để đổi lấy việc giao trái phiếu vừa mua. Giao dịch repo làm giảm yêu cầu tài trợ của ngân hàng cho chứng khoán xuống một phần nhỏ (với mức ký quỹ ban đầu) của giá mua trái phiếu.

Theo quan điểm của người mua chứng khoán, repo cung cấp khoản đầu tư tiền mặt ngắn hạn trên cơ sở thế chấp với rủi ro thanh khoản hoặc vỡ nợ tối thiểu. Các giao dịch repo tiền mặt qua đêm với tài sản thế chấp chất lượng cao mang lại lợi nhuận thấp nhất; các nhà đầu tư có thể tạo ra lợi nhuận cao hơn cho các điều khoản repo dài hạn hơn hoặc bằng cách chấp nhận tài sản thế chấp kém thanh khoản hoặc chất lượng thấp hơn. Những nhà đầu tư này bao gồm các ngân hàng và các tổ chức tổ chức tín dụng chẳng hạn như quỹ tương hỗ hoặc quỹ hưu trí.

Các NHTW cũng là những người tham gia tích cực vào thị trường repo để thực hiện chính sách tiền tệ. Trong khi các yêu cầu dự trữ và việc mua và bán chứng khoán là những phương tiện lâu dài hơn để tác động đến nguồn cung tiền, thì các hợp đồng repo thường được sử dụng cho các biện pháp chính sách tạm thời, ngắn hạn. Ví dụ, Fed tạm thời tăng dự trữ tiền mặt trong hệ thống ngân hàng bằng cách bán chứng khoán và cho thu về tiền mặt và giảm một lượng tiền mặt nhiều hơn khi mua lại chứng khoán với giá cao hơn trong tương lai.

Chiến lược sử dụng giao dịch repo trong quỹ phòng hộ

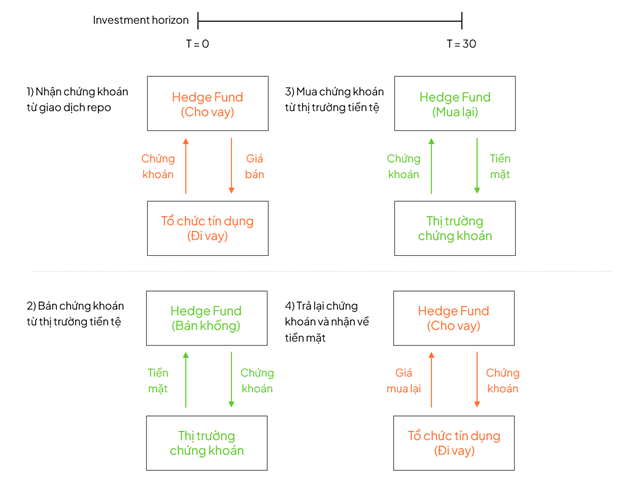

Giả sử một quỹ phòng hộ ở Việt Nam kỳ vọng thị trường trái phiếu trong tương lai sẽ giảm, thì chiến lược của họ như sau:

Bước 1: Tham gia vào giao dịch repo với vai trò là người cho vay, quỹ phòng hộ sẽ đồng ý mua trái phiếu chính phủ Việt Nam với kỳ hạn 10 năm từ Ngân hàng Nhà Nước mệnh giá 100 triệu/trái phiếu, lãi suất cho vay qua đêm thời điểm hiện tại là 4.38%/năm và trả lại trái phiếu cho Ngân hàng Nhà nước trong 30 ngày. Giá mua lại trái phiếu của Ngân hàng Nhà Nước sẽ là:

Giá mua lại = 100,000,000VND * [1 + (4.38% x 30/360)] = 100,365,000 VND

Bước 2: Hiện tại trên bảng cân đối kế toán của quỹ phòng hộ, tiền mặt -100 triệu VND và + trái phiếu chính phủ 10 năm. Quỹ phòng hộ sẽ tiến hành bán trái phiếu lên thị trường chứng khoán và thu về 100 triệu VND.

Bước 3: Tại thời điểm t = 30, giá trị trái phiếu chính phủ 10 năm còn 98 triệu VND. Quỹ phòng hộ lúc này sẽ tiến hành mua lại số trái phiếu đó. Lúc này, bảng cân đối kế toán của quỹ phòng hộ + 2 triệu tiền mặt và + trái phiếu.

Bước 4: Quỹ phòng hộ thực hiện chuyển trái phiếu chính phủ 10 năm về cho Ngân hàng Nhà Nước và thu về với giá mua lại của Ngân hàng Nhà nước đã cam kết ở trên là 100,365,000 VND Như vậy, lợi nhuận của quỹ phòng hộ là 2,000,000 + 365,000 = 2,365,000 VND, trong đó 2 triệu từ mở vị thế bán khống và 365,000 VND từ giao dịch repo.

Nguồn: Tititada

tổng hợp

Nguồn: Tititada

tổng hợp

Hợp đồng mua lại đảo ngược là gì?

Định nghĩa hợp đồng mua lại đảo ngược

Hợp đồng mua lại đảo ngược (Reverse Repurchase Agreement – Repos) cũng theo nghiệp vụ của hợp đồng mua lại nhưng ở đây về khía cạnh chính sách tiền tệ, hợp đồng repo đảo ngược được coi là thắt chặt tiền tệ khi mà NHTW mua chứng khoán của NHTM và bán giá cao hơn trong tương lai. Liên hệ với Fed, Fed sử dụng repo và repo đảo ngược để cung cấp sự ổn định trong thị trường cho vay thông qua các hoạt động thị trường mở (OMO). Giao dịch repo đảo ngược được Fed sử dụng ít thường xuyên hơn repo, vì repo đưa tiền vào hệ thống ngân hàng khi thiếu hụt, trong khi repo đảo ngược vay tiền từ hệ thống khi có quá nhiều thanh khoản. Fed thực hiện repo đảo ngược để duy trì chính sách tiền tệ dài hạn và kiểm soát mức thanh khoản trên thị trường.

Trong những trường hợp này, Fed vay tiền từ thị trường, điều mà Fed có thể làm khi có quá nhiều thanh khoản trong hệ thống. Các thỏa thuận mua lại thường xuyên, trong đó Fed đóng vai trò là người cho vay bằng cách mua chứng khoán và sau đó bán lại, là một biện pháp phổ biến hơn của ngân hàng trung ương để bơm thêm số dư dự trữ vào hệ thống ngân hàng. Fed không phải là ngân hàng trung ương duy nhất sử dụng phương pháp duy trì thanh khoản này. Ngân hàng Dự trữ Ấn Độ cũng sử dụng repo và repo đảo ngược khi họ hoạt động để ổn định nền kinh tế thông qua cơ sở điều chỉnh thanh khoản.

Ví dụ thực tế

Bear Stearns là ngân hàng đầu tư lớn

thứ năm của Hoa Kỳ, với tổng tài sản là 350 tỷ đô la Mỹ vào cuối năm 2006 và

doanh thu kỷ lục hơn 9 tỷ đô la Mỹ trong năm đó. Là một công ty bảo lãnh chính

cho chứng khoán được thế chấp (MBS) và MBS dưới chuẩn, công ty đã phải đối mặt

với những thách thức vào năm 2007 khi thị trường MBS xấu đi. Các khoản lỗ của

công ty tăng lên do sự thất bại của các quỹ đầu cơ thế chấp dưới chuẩn mà công

ty đã tài trợ vào tháng 7 năm 2007 và việc ghi giảm hơn 2 tỷ đô la Mỹ trong MBS

mà công ty nắm giữ vào cuối năm, dẫn đến khoản lỗ quý đầu tiên và bị hạ cấp tín

dụng vào cuối năm 2007.

Cùng lúc đó, Bear Stearns đã giảm

đáng kể nguồn tài trợ ngắn hạn không được bảo đảm (từ 25.8 tỷ đô la Mỹ vào cuối

năm 2006 xuống còn 11.6 tỷ đô la Mỹ vào cuối năm 2007) và đặc biệt là giấy tờ

thương mại (từ 20.7 tỷ đô la Mỹ xuống còn 3.9 tỷ đô la Mỹ) để chuyển sang nguồn

tài trợ được bảo đảm - cụ thể là vay repo. Tính đến ngày 10 tháng 3 năm 2008,

Bear Stearns có 18 tỷ đô la tiền mặt, nhưng trong vòng hai ngày, sự mất lòng

tin do hạ cấp tín dụng của các thực thể liên quan và tin đồn trên thị trường đã

khiến con số này giảm xuống còn 2 tỷ đô la. Cụ thể, các bên đối tác repo đã từ

chối gia hạn hoặc gia hạn các giao dịch repo, các khách hàng môi giới chính đã

rút tiền mặt và chứng khoán, và các ngân hàng khác đã rút hoặc từ chối gia hạn

tín dụng. Vào thứ sáu, ngày 14 tháng 3 năm 2008, Bear Stearns đã nhận được khoản

vay khẩn cấp của Cục Dự trữ Liên bang đối với tài sản thế chấp chứng khoán của

mình để ngăn chặn sự phá sản và vào thứ hai, ngày 17 tháng 3 năm 2008, Bear

Stearns đã đồng ý được mua lại bởi JPMorgan, công ty đã nhận được khoản vay từ

Cục Dự trữ Liên bang.

Bài viết này được cung cấp nhằm mục đích thông tin và tham khảo chung. Mặc dù đã cố gắng đảm bảo tính chính xác và độ tin cậy của các thông tin và dữ liệu được trình bày, Tititada không chịu trách nhiệm pháp lý về bất kỳ sai sót hoặc thiếu sót nào có thể xảy ra. Bài viết không nhằm mục đích cung cấp lời khuyên tài chính, pháp lý, hoặc bất kỳ loại lời khuyên chuyên môn nào khác. Nếu bạn cần lời khuyên cụ thể, bạn nên tìm đến một chuyên gia hoặc cố vấn đáng tin cậy.

Tititada - Đầu tư chứng khoán cùng chuyên gia

Đầu tư chứng khoán với số tiền bất kỳ, với trải nghiệm đơn giản, dễ dàng, dành riêng cho nhà đầu tư mới tham gia thị trường.

Bài viết liên quan

One Big Beautiful Bill của Donald Trump là gì?

23/07/25

Taxi Hàng Không – Tương lai ngành dịch vụ vận tải

09/07/25

Đổi mới ngành năng lượng

27/06/25

Đội tàu bóng tối ảnh hưởng như thế nào đến ngành vận tải biển?

23/06/25

Khơi thông vốn tư nhân: Động lực tăng trưởng mới

17/06/25

Việt Nam 34 Tỉnh: Cải Cách và Tăng Trưởng

13/06/25

Bỏ thuế khoán: cơ hội minh bạch và thách thức

07/06/25

Khi Trung Quốc ngừng mua thiết bị của ASML

03/06/25

Diễn biến tỷ giá USD/VND 9 tháng đầu năm 2025

11/09/25

One Big Beautiful Bill của Donald Trump là gì?

23/07/25

Phân tích Mỹ và rủi ro suy thoái trong năm 2025

17/07/25

Trung Quốc kiểm soát đất hiếm ra sao

15/07/25

Thỏa ước Plaza (kỳ 1): Nhật Bản từng giàu có như thế nào

13/07/25

Taxi Hàng Không – Tương lai ngành dịch vụ vận tải

09/07/25

Chính sách tiền tệ khi lãi suất chạm đáy

05/07/25

Hiểu về lãi suất liên ngân hàng

01/07/25