Điểm nhấn chính:

- Ngành quản lý tài sản thế giới đang có bước chuyển mình từ các thị trường truyền thống sang các thị trường mới nổi, trong đó có Việt Nam.

- Thị trường quản lý tài sản Việt Nam được dự đoán sẽ đạt mốc 600 tỷ USD vào năm 2027, tăng trưởng 11.0%/năm từ mức 360 tỷ USD vào cuối năm 2022.

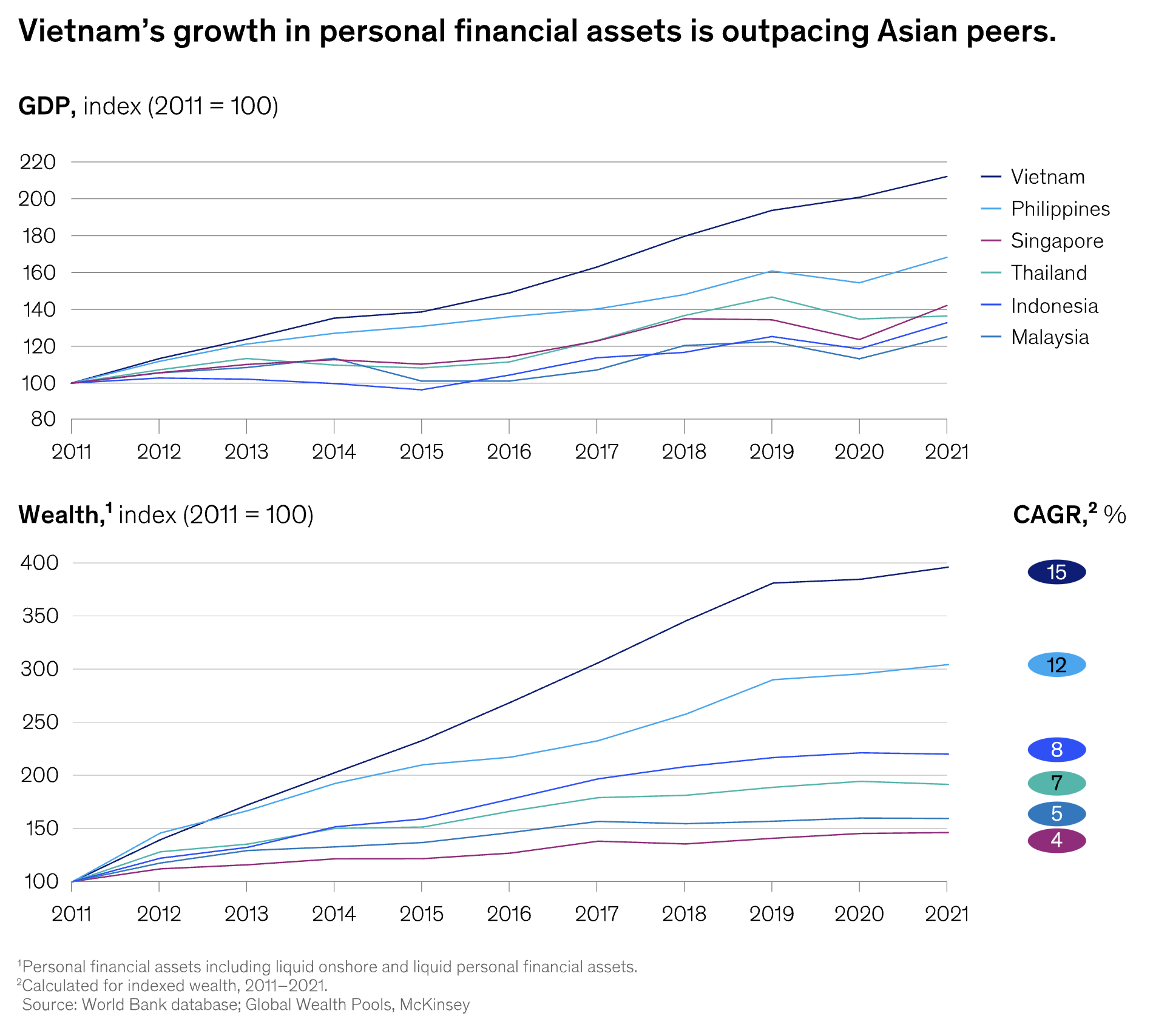

Trong nhiều thập kỷ qua, Việt Nam là một trong những nền kinh tế có tốc độ tăng trưởng cao và khả năng hồi phục mạnh mẽ trước các cuộc khủng hoảng kinh tế và khủng hoảng địa chính trị toàn cầu. Nhờ nền tảng đó, tốc độ tăng trưởng tài sản tài chính cá nhân (personal financial assets - PFA) đã vượt xa các nước châu Á khác trong 10 năm qua (Hình 1). Đi kèm với sự tăng trưởng tài sản tài chính cá nhân, nhu cầu quản lý gia sản dựa trên nhu cầu khách hàng cá nhân cũng tăng theo.

Hình 1: Tốc độ tăng trưởng tài sản tài chính cá nhân các nước Đông Nam Á (Nguồn: McKinsey & Company)

Hình 1: Tốc độ tăng trưởng tài sản tài chính cá nhân các nước Đông Nam Á (Nguồn: McKinsey & Company)

Việt Nam - Điểm sáng thị trường quản lý gia sản toàn cầu

Theo báo cáo từ TechsciResearch, thị trường quản lý gia sản toàn cầu được định giá 1,100 tỷ USD vào năm 2022 và được dự báo đạt tốc độ tăng trưởng bình quân (CAGR) 9.85%/năm cho đến năm 2028.

Trong nhiều năm qua, thị trường quản lý gia sản chủ yếu phục vụ tầng lớp thượng lưu ở các nước phát triển. Tuy nhiên, việc các nền kinh tế lớn đối mặt với bất ổn tài chính và tăng trưởng chậm đã tạo ra sự thay đổi lớn cho ngành. Như Tây Âu, từng là trung tâm của thị trường quản lý tài sản toàn cầu, hiện đang đối mặt với khó khăn kéo dài, hay Bắc Mỹ, dù có dấu hiệu phục hồi sau COVID-19, vẫn chưa thể lấy lại đà tăng trưởng trước đây. Theo đó, Quỹ Tiền tệ Quốc tế (IMF) dự báo tốc độ tăng trưởng GDP năm 2024 của các nền kinh tế phát triển (bao gồm Tây Âu, Bắc Mỹ...) chỉ đạt 1.7%, thấp hơn nhiều so với các thị trường mới nổi (4.2%) và tốc độ tăng trưởng GDP toàn cầu (3.2%).

Trong khi đó, các quốc gia đang phát triển, như khu vực Đông Nam Á đang chứng kiến những bước chuyển mình đáng kể.

Theo Diễn đàn Kinh tế Thế giới (WEF), Đông Nam Á là một trong những khu vực tăng trưởng nhanh nhất thế giới, với mức tăng trưởng GDP trung bình đạt 4.6% vào năm 2023 và 4.8% (dự kiến) vào năm 2024. Sự phát triển của các nền kinh tế mới nổi trong khu vực, như Việt Nam, Indonesia, Philippines và Thái Lan, đang thu hút sự chú ý của các nhà quản lý tài sản toàn cầu nhờ tốc độ tăng trưởng kinh tế ấn tượng và tiềm năng mở rộng quy mô của tầng lớp trung - thượng lưu.

Tại Việt Nam, theo báo cáo của Bộ Lao động - Thương binh và Xã hội, tầng lớp trung lưu - nhóm dân số có mức chi tiêu bình quân từ 11-110 USD/ngày - đang gia tăng số lượng nhanh chóng ở các thành phố lớn, hiện chiếm 13% dân số và được dự đoán sẽ tăng đến 26% vào năm 2026.

Tại Việt Nam, theo báo cáo của Bộ Lao động - Thương binh và Xã hội, tầng lớp trung lưu - nhóm dân số có mức chi tiêu bình quân từ 11-110 USD/ngày - đang gia tăng số lượng nhanh chóng ở các thành phố lớn, hiện chiếm 13% dân số và được dự đoán sẽ tăng đến 26% vào năm 2026.

Song song với tốc độ tăng trưởng GDP cao, GDP bình quân đầu người của Việt Nam cũng tăng nhanh. Năm 2023, GDP bình quân đầu người tính theo tỷ giá trung tâm đạt 4,284 USD, cao hơn năm 2022 - 4,109 USD và gấp hơn 3 lần mức 1,318 USD của năm 2010. Cùng với đó, sự chuyển dịch tài sản thừa kế kéo theo sự nổi lên của thế hệ nhà đầu tư mới và sự phát triển của các công ty WealthTech (kết hợp công nghệ và quản lý tài sản) cũng đóng góp đáng kể cho tiềm năng thị trường quản lý tài sản Việt Nam.

Theo dự đoán từ Nghiên cứu của Trung tâm Nghiên cứu kinh tế và kinh doanh (CEBR - Anh Quốc), Việt Nam sẽ trở thành nền kinh tế lớn thứ hai Đông Nam Á vào năm 2036. Sự phát triển này đến từ những thay đổi tích cực trong quy định, nguồn nhân lực chất lượng cao và sự gia tăng của tầng lớp siêu giàu. Đây là điều kiện thuận lợi để thị trường quản lý tài sản Việt Nam trở thành hàng đầu trong khu vực.

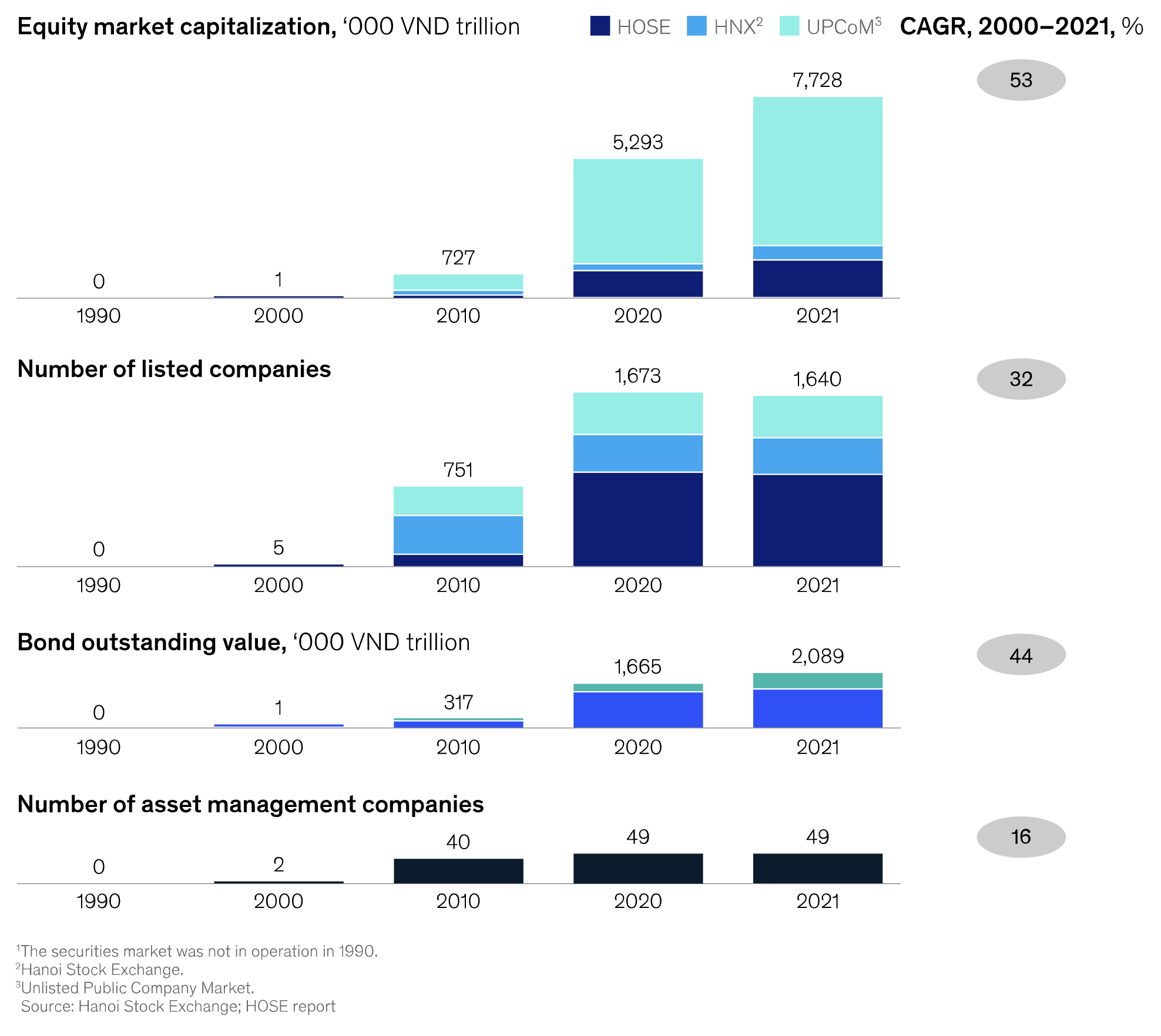

Không chỉ vậy, thị trường tài chính Việt Nam đã phát triển đáng kể trong những năm gần đây nhờ các quy định về thị trường tài chính tự do hơn và nhu cầu quản lý tài sản ngày càng tăng của khách hàng. Trong thập kỷ vừa qua, các cơ quan quản lý Việt Nam nhận thấy nhu cầu đầu tư ngày càng tăng và có những các bước đột phá trong việc mang đến cho khách hàng khả năng tiếp cận dễ dàng hơn với nhiều giải pháp đầu tư (Hình 2). Theo đó, xu hướng này dự kiến sẽ tăng nhanh khi chính phủ Việt Nam thực hiện các kế hoạch phát triển tài chính đến năm 2030.

Hình 2: Thị trường tài chính Việt Nam phát triển theo cấp số nhân (Nguồn: McKinsey & Company)

Hình 2: Thị trường tài chính Việt Nam phát triển theo cấp số nhân (Nguồn: McKinsey & Company)

Cụ thể, những số liệu chi tiết đã nói lên sức hút của thị trường quản lý tài sản Việt Nam .Năm 2022, tài sản tài chính cá nhân được quản lý tại Việt Nam đạt 45 - 52 tỷ USD, chiếm 20% tổng tài sản tài chính cá nhân. Và theo báo cáo của McKinsey, đến năm 2027, thị trường tài sản tài chính cá nhân của Việt Nam được dự đoán sẽ đạt mốc 600 tỷ USD, tăng trưởng với mức 11%/năm từ mức 360 tỷ USD vào cuối năm 2022. Thị phần của tài sản có quản lý được dự đoán sẽ mở rộng theo sự tăng trưởng của thị trường tài sản tài chính cá nhân, nhưng có sự khác nhau ở các phân khúc khách hàng. Phân khúc khách hàng affluent - sở hữu tài sản từ 100,000 USD đến 1 triệu USD - được dự đoán tăng 5.5 lần, trong khi đó phân khúc khách hàng HNWI - cá nhân có tài sản ròng tối thiểu 1 triệu USD - được dự đoán tăng 2 lần. Điều này đồng nghĩa sẽ có khoảng 65 đến 75 tỷ USD tài sản tiềm năng để các tổ chức quản lý tài sản nắm bắt.

Nhìn chung, đây là cơ hội cho các công ty quản lý tài sản tận dụng nguồn tài sản chưa được quản lý, bằng cách tập trung vào nhóm khách hàng khá giả ngày càng tăng và chuyển dịch dòng tiền từ tiền mặt, tiền gửi sang các giải pháp tài chính khác như đầu tư và bảo hiểm.

Những thách thức của thị trường quản lý tài sản Việt Nam

Mặc dù có tiềm năng to lớn, song thị trường quản lý gia sản tại Việt Nam vẫn chưa phát triển tương xứng và không theo kịp nhu cầu quản lý tài sản của khách hàng. Trọng tâm hiện tại vẫn tập trung vào các dịch vụ dành cho khách hàng VIPs và phương pháp tiếp cận dựa trên sản phẩm được thiết kế sẵn thay vì thiết kế sản phẩm dựa trên nhu cầu quản lý tài sản của khách hàng để cung cấp cho họ giải pháp tài chính toàn diện. Trong khi đó, khách hàng ở thị trường Việt Nam có nhu cầu quản lý tài sản trên nhiều khía cạnh khác nhau và các tổ chức cần nhìn ra điều đó.

Thách thức từ góc độ khách hàng

Thiếu niềm tin vào các tổ chức tài chính

Khách hàng không có sự tin tưởng vào các tổ chức tài chính. Họ nghi ngờ các tổ chức tài chính ưu tiên lợi ích của khách hàng lớn hơn lợi ích của khách hàng nhỏ lẻ. Bên cạnh đó, các tổ chức tài chính thường có nhiều khoản phí ẩn làm nảy sinh "cảm giác" các tổ chức tài chính không minh bạch về giá cả dịch vụ. Những khách hàng có quan điểm này tiếp tục giữ phần lớn tài sản của mình vào các sản phẩm ngân hàng truyền thống có tính thanh khoản cao như tài khoản tiết kiệm và tiền gửi có kỳ hạn.

Nhu cầu của khách hàng không được đáp ứng

Khách hàng cảm thấy nhân viên sales hoặc các chuyên gia tư vấn thiếu kỹ năng và kiến thức thị trường để đáp ứng nhu cầu tài chính và nhu cầu quản lý tài sản của họ. Ví dụ như thiếu năng lực trong việc hiểu chi tiết nhu cầu của khách hàng và còn đưa ra quyết định nhanh vội do (có thể) những chuyên viên tư vấn này phải đáp ứng yêu cầu từ quá nhiều khách hàng. Kết quả là, nhu cầu khách hàng không được đáp ứng như mong muốn.

Hạn chế trong tương tác đa kênh

Các tổ chức hiện tập trung vào việc trao đổi trực tiếp với khách hàng. Tuy nhiên, điều này lại có thể gây khó khăn cho nhiều khách hàng, những người ưa thích trao đổi gián tiếp qua các thiết bị kết nối Internet, kết nối từ xa, v.v.

Thách thức từ phía các tổ chức tài chính

Khoảng cách năng lực

Mặc dù các tổ chức tài chính có lượng lớn nhân viên sales và các chuyên gia tư vấn trên khắp các chi nhánh nhưng kỹ năng của họ không đồng đều với nhau.

Các chương trình đào tạo nhân viên sales hay chuyên gia tư vấn chưa tập trung vào các kỹ năng cần thiết cụ thể, chẳng hạn như thu hút khách hàng, đánh giá nhu cầu tài chính và gắn kết với khách hàng, v.v. Do đó, các tổ chức cần xây dựng các chương trình đào tạo bài bản để nâng cao kỹ năng cho nhân sự của mình; cũng như đưa ra các chiến lược để thu hút nhân tài mới. Không chỉ tập trung vào nhân sự tuyến đầu, các tổ chức cần bồi dưỡng những tài năng chuyên môn tuyến sau để phát triển sản phẩm, quan hệ đối tác, công nghệ và năng lực kỹ thuật số.

Hạ tầng kỹ thuật số kém phát triển

Mặc dù ghi nhận sự tăng trưởng chưa từng có trong việc áp dụng kỹ thuật số và tỷ lệ sử dụng điện thoại thông minh cao, song điều này vẫn chưa chuyển thành khả năng quản lý tài sản trên nền tảng kỹ thuật số. Các tổ chức tài chính gặp khó khăn với các hệ thống cũ, gây thiệt hại cho tổ chức do các hệ thống này thiếu công cụ hoặc thiếu sự đồng bộ. Ví dụ: ngân hàng có thể có đến vài nền tảng nội bộ khác nhau, các nhân viên tư vấn phải mất nhiều thời gian hơn để có cái nhìn tổng hợp về danh mục của khách hàng.

Theo đó, các ngân hàng, công ty bảo hiểm, công ty chứng khoán và các công ty fintech muốn khai thác tiềm năng to lớn của thị trường quản lý tài sản Việt Nam cần phải khắc phục được những vấn đề hiện hữu.

Nguồn: Báo Đầu tư, McKinsey & Company

- #Tiềm năng thị trường quản lý tài sản ở Việt Nam

- #thị trường quản lý tài sản Việt Nam

- #nhu cầu quản lý tài sản

Bài viết này được cung cấp nhằm mục đích thông tin và tham khảo chung. Mặc dù đã cố gắng đảm bảo tính chính xác và độ tin cậy của các thông tin và dữ liệu được trình bày, Tititada không chịu trách nhiệm pháp lý về bất kỳ sai sót hoặc thiếu sót nào có thể xảy ra. Bài viết không nhằm mục đích cung cấp lời khuyên tài chính, pháp lý, hoặc bất kỳ loại lời khuyên chuyên môn nào khác. Nếu bạn cần lời khuyên cụ thể, bạn nên tìm đến một chuyên gia hoặc cố vấn đáng tin cậy.

Tititada - Đầu tư chứng khoán cùng chuyên gia

Đầu tư chứng khoán với số tiền bất kỳ, với trải nghiệm đơn giản, dễ dàng, dành riêng cho nhà đầu tư mới tham gia thị trường.

Bài viết liên quan

Bitcoin: Tài sản điện tử đang nóng lên bao giờ hết

11/04/25

Công nghệ AI trong lĩnh vực tài chính thay đổi cách đầu tư chứng khoán

16/09/24

Vai trò của nhà môi giới trong thị trường tài chính

11/09/24

Tiềm năng thị trường quản lý tài sản ở Việt Nam

29/06/24

Tác động của AI đối với quản lý danh mục đầu tư

23/06/24

Cố vấn Robo AI là gì?

16/06/24

Ảnh hưởng của AI đến thị trường tài chính

11/06/24

Người giàu có với người có giá trị tài sản ròng cao

30/03/24

Bitcoin: Tài sản điện tử đang nóng lên bao giờ hết

11/04/25

Thực trạng Chung cư cũ Việt Nam

24/01/25

8 lý do mà bạn cần thiết lập một quỹ khẩn cấp

21/12/24

Phát triển hệ thống lương hưu hiện đại ở Việt Nam

28/11/24

Điểm đáng chú ý trong Luật Đất đai sửa đổi

10/11/24

Đầu tư thụ động trong bối cảnh vĩ mô không chắc chắn

05/11/24

Có nên đầu tư căn hộ trong bối cảnh lãi suất thấp?

29/10/24

Toàn cảnh tình hình quỹ đầu tư tư nhân tại Việt Nam

19/10/24