Điểm nhấn chính:

- Đa dạng hoá danh mục đầu tư là một chiến lược kết hợp nhiều loại đầu tư và tài sản trong một danh mục nhằm giảm thiểu rủi ro đầu tư tổng thể.

- Sự đa dạng hóa thường được đo lường bằng cách phân tích hệ số tương quan của các tài sản, beta hay trọng số của các tài sản trong danh mục.

Đa dạng hóa danh mục đầu tư là gì?

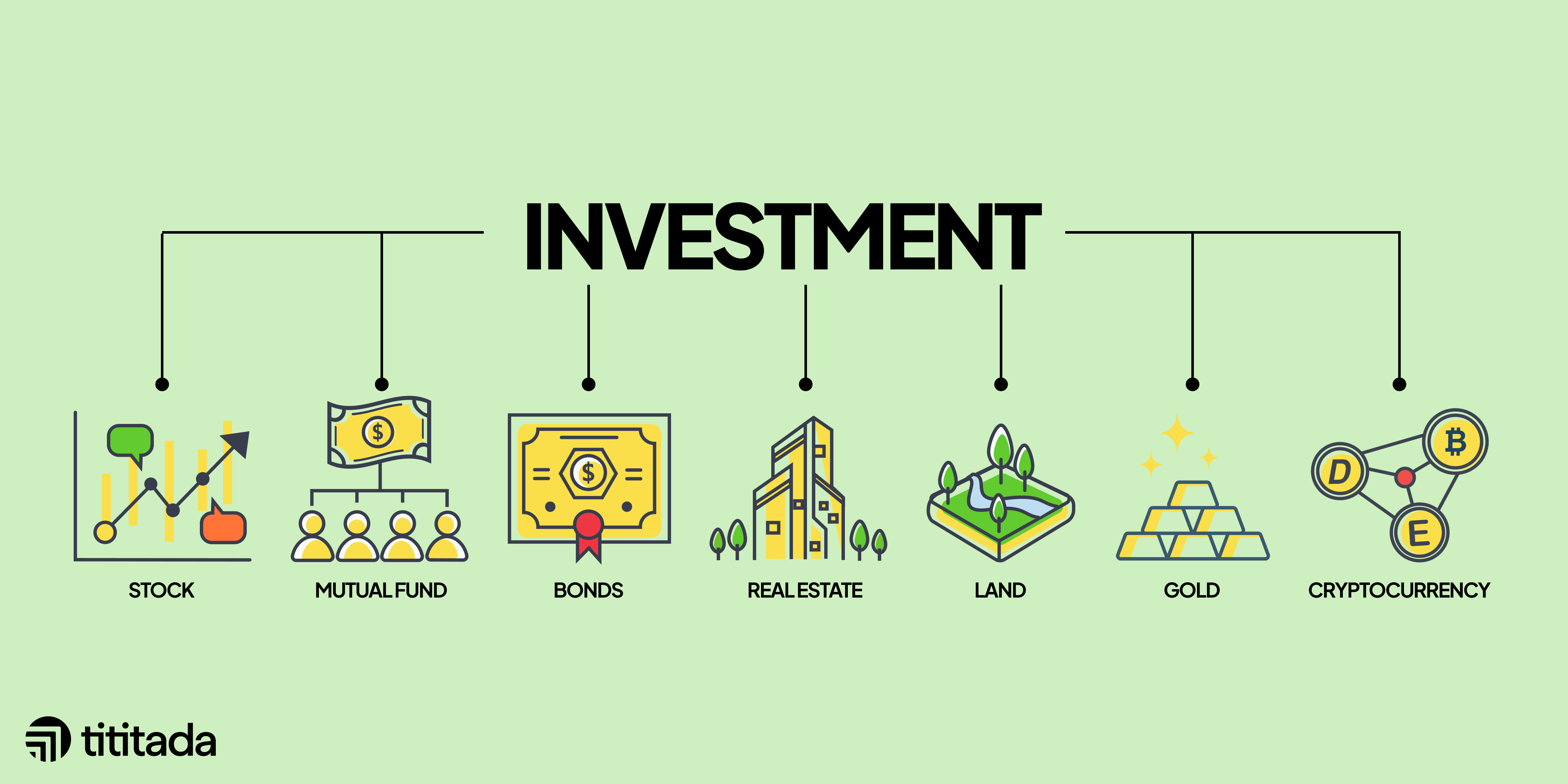

Đa dạng hóa danh mục đầu tư là một chiến lược quản lý rủi ro kết hợp nhiều loại đầu tư trong một danh mục, có thể bao gồm các loại tài sản riêng biệt (như cổ phiếu, trái phiếu, bất động sản) và các công cụ đầu tư (như quỹ ETF, bán khống, phái sinh). Mục đích chính là nhằm giúp hạn chế phần bổ phần lớn tiền vào chỉ một tài sản hoặc rủi ro đơn lẻ bất kỳ nào, và với các loại tài sản khác nhau, tính trung bình, sẽ mang lại lợi nhuận dài hạn cao hơn.

Đa dạng hóa cũng là một cách hiệu quả để giảm thiểu rủi ro trong một danh mục đầu tư, bởi lợi nhuận tích cực của một số khoản đầu tư có thể cân bằng lại lợi nhuận thấp hoặc kém hiệu quả của những khoản đầu tư khác. Lưu ý rằng, lợi ích của việc đa dạng hoá danh mục đầu tư thường chỉ có thể đạt được nếu các chứng khoán trong danh mục đầu tư có hoạt động không tương quan hoàn toàn với nhau — nghĩa là chúng có phản ứng khác nhau, thường là theo cách đối lập, với những diễn biến khác nhau trên thị trường.

Chiến lược đa dạng hoá danh mục đầu tư

Khi các nhà đầu tư xem xét các cách để đa dạng hóa danh mục đầu tư của họ, có rất nhiều chiến lược để họ lựa chọn và thực hiện theo. Một số chiến lược dưới đây cũng có thể được kết hợp để nâng cao mức độ đa dạng hóa của danh mục.

Đa dạng hoá danh mục đầu tư theo các loại tài sản đầu tư

Các nhà quản lý quỹ và nhà đầu tư cá nhân thường chọn đa dạng hóa danh mục đầu tư của họ bằng cách phân bổ tiền vào các loại tài sản khác nhau, các kênh đầu tư hiệu quả với mức tỷ trọng được xác định kỹ càng. Mỗi loại tài sản có một tập hợp rủi ro và cơ hội khác nhau. Các kênh đầu tư hiệu quả có thể bao gồm: cổ phiếu: cổ phần, trái phiếu, bất động sản, các quỹ hoán đổi danh mục (ETF), hàng hóa, và tiền và các khoản tương đương tiền (như tín phiếu kho bạc và chứng chỉ tiền gửi (CD).

Lý thuyết cho rằng những gì có thể tác động tiêu cực đến một loại tài sản có thể là điều có lợi cho một loại tài sản khác. Ví dụ, lãi suất tăng thường tác động tiêu cực đến giá trái phiếu, vì lợi tức trái phiếu cũng phải tăng để làm cho chúng trở nên hấp dẫn hơn, và lợi tức trái phiếu và giá của chúng có mối quan hệ nghịch nhau. Nhưng ở mặt khác, lãi suất tăng có thể dẫn đến tiền thuê bất động sản và giá cả các mặt hàng hóa khác gia tăng.

Đa dạng hoá danh mục đầu tư theo Ngành/Lĩnh vực

Có sự khác biệt rất lớn trong cách thức hoạt động của các ngành và lĩnh vực khác nhau. Khi các nhà đầu tư đa dạng hóa danh mục của họ với các khoản đầu tư ở các ngành nghề khác nhau, họ sẽ ít bị ảnh hưởng bởi rủi ro theo ngành cụ thể.

Lấy ví dụ về hai phương tiện giải trí chính là du lịch và dịch vụ giải trí trực tuyến. Đối với các nhà đầu tư hy vọng phòng ngừa rủi ro do tác động của một đại dịch lớn trong tương lai có thể chọn đầu tư vào các công ty cung cấp nền tảng giải trí trực tuyến, mà có thể được tác động tích cực bởi việc phong tỏa, và nhu cầu sử dụng dịch vụ trực tuyến tăng cao. Sau đó, nhà đầu tư cũng có thể cân nhắc đầu tư vào ngành hàng không và du lịch khi nền kinh tế quay trở lại hoạt động bình thường. Về lý thuyết, hai ngành này không liên quan với nhau, nhưng chúng có thể giúp giảm thiểu rủi ro danh mục đầu tư tổng thể của bạn.

Đa dạng hoá danh mục đầu tư theo loại Cổ phiếu Tăng trưởng vs. Cổ phiếu Giá trị

Cổ phiếu thường được chia thành hai loại là cổ phiếu tăng trưởng hoặc cổ phiếu giá trị. Cổ phiếu tăng trưởng được kỳ vọng có tiềm năng tăng trưởng cao hoặc cao hơn nhiều so với thị trường chung. Cổ phiếu giá trị là nhóm cổ phiếu đang được giao dịch ở mức giá thị trường thấp hơn giá trị thực của công ty đó, dựa trên tài sản hoặc doanh thu trên sổ sách của nó.

Cổ phiếu tăng trưởng có xu hướng rủi ro hơn vì sự tăng trưởng dự kiến của công ty có thể không trở thành hiện thực. Ví dụ, nếu Ngân hàng Nhà nước thắt chặt chính sách tiền tệ, thì thường sẽ có ít vốn hơn (hoặc chi phí vay tiền sẽ cao hơn), tạo ra một kịch bản khó khăn hơn cho các công ty tăng trưởng. Mặc dù vậy, các công ty tăng trưởng vẫn thu hút nhà đầu tư bởi khả năng khai thác sự tăng trưởng và lợi nhuận vượt hơn kỳ vọng của chúng.

Mặt khác, cổ phiếu giá trị có xu hướng là những côn ty được thành lập lâu năm, và có hoạt động ổn định hơn. Mặc dù các công ty này có thể đã khai thác gần hết các tiềm năng của họ và sẽ khó đạt được sự tăng trưởng vượt trội nào, nhưng rủi ro đầu tư ở những công ty này là ít hơn nhiều.

Đa dạng hoá danh mục đầu tư theo Vốn hóa thị trường lớn vs. nhỏ

Các nhà đầu tư có thể muốn xem xét đầu tư vào các chứng khoán khác nhau dựa trên vốn hóa thị trường cơ bản của tài sản hoặc công ty đó. Công ty có vốn hóa thị trường Lớn là khi vốn hóa của chúng đạt trên 10,000 nghìn tỷ đồng; vốn hóa Vừa là từ 1,000 tỷ - 10,000 tỷ đồng; và vốn hóa Nhỏ là dưới 1,000 tỷ đồng.

Những công ty này sẽ có cách tiếp cận khác nhau đáng kể trong việc huy động vốn, giới thiệu sản phẩm mới ra thị trường, nhận diện thương hiệu và tiềm năng tăng trưởng. Nói chung, các cổ phiếu vốn hóa thấp hơn có nhiều cơ hội tăng trưởng hơn, mặc dù các cổ phiếu vốn hóa cao hơn có xu hướng là những khoản đầu tư an toàn hơn.

Mức độ rủi ro của tài sản

Đối với hầu hết mọi loại tài sản, các kênh đầu tư hiệu quả, nhà đầu tư có thể lựa chọn chúng dựa trên hồ sơ rủi ro cơ bản của công ty phát hành loại chứng khoán hay loại tài sản đó.

Ví dụ, một nhà đầu tư có thể chọn mua trái phiếu cấp đầu tư từ chính phủ, hoặc mua trái phiếu từ các công ty tư nhân đang huy động vốn cho quỹ khẩn cấp của họ. Tất nhiên là mức độ rủi ro của công ty tư nhân là cao hơn so với của chính phủ, và họ cũng sẽ có xếp hạng tín dụng thấp hơn. Bởi những rủi ro như vỡ nợ, mất thanh khoản hay mất khả năng thanh toán là gần như bằng không, đối với chính phủ.

Điều này cũng tương tự đối với các loại hình đầu tư khác; có thể trong cùng ngành, công ty này sẽ có hồ sơ rủi ro cao hơn công ty khác. Như là, các dự án phát triển bất động sản có nhiều rủi ro hơn có thể mang lại nhiều tiềm năng hơn so với các bất động sản đã được thành lập và hoàn thiện.

Thời gian đáo hạn

Đối với chứng khoán có thu nhập cố định như trái phiếu, thời hạn đáo hạn cũng là một yếu tố khác tác động đến mức độ rủi ro của nó. Nói chung, thời gian đáo hạn càng dài thì rủi ro biến động giá trái phiếu, do thay đổi lãi suất, sẽ càng cao. Còn trái phiếu ngắn hạn có xu hướng cung cấp lợi tức thấp hơn, nhưng chúng cũng có xu hướng ít bị ảnh hưởng bởi sự không chắc chắn ở diễn biến của lãi suất trong tương lai. Nếu nhà đầu tư có khả năng chấp nhận rủi ro cao, có thể xem xét thêm các trái phiếu dài hạn có xu hướng trả mức lãi suất cao hơn, tuy sẽ gánh nhiều rủi ro hơn.

Tính hữu hình

Các công cụ tài chính như cổ phiếu và trái phiếu là các khoản đầu tư vô hình; chúng không phải là một vật hữu hình có thể chạm được hay cảm nhận được. Mặt khác, các khoản đầu tư hữu hình như đất đai, bất động sản, đất nông nghiệp, kim loại quý hoặc hàng hóa là những tài sản có thể chạm vào được và có các ứng dụng trong thế giới thực. Những tài sản hữu hình này có hồ sơ đầu tư khác nhau vì chúng có thể được sử dụng, thuê, phát triển hoặc xử lý khác với tài sản vô hình hoặc kỹ thuật số.

Ngoài ra còn có những rủi ro đặc biệt đối với tài sản hữu hình. Bất động sản có thể bị phá hoại, bị đánh cắp về mặt vật chất, bị hư hỏng do điều kiện tự nhiên hoặc trở nên lỗi thời. Tài sản thực cũng có thể yêu cầu chi phí lưu trữ, bảo hiểm hoặc an ninh để mang theo, do đó chi phí đối với chúng có thể đặc biệt cao.

Đa dạng hóa danh mục đầu tư đối với nhà đầu tư cá nhân

Những hạn chế về thời gian và ngân sách có thể gây khó khăn cho các nhà đầu tư cá nhân trong việc tạo ra một danh mục đầu tư đa dạng đầy đủ các kênh đầu tư hiệu quả. Đây cũng là lý do chính khiến các quỹ tương hỗ hay ETFs trở nên phổ biến đối với các nhà đầu tư nhỏ lẻ. Bởi danh mục của các quỹ này thường đã được đa dạng hóa một cách tối ưu bởi các nhà quản lý quỹ chuyên nghiệp.

Trong khi các quỹ tương hỗ cung cấp sự đa dạng hóa trên các loại tài sản khác nhau, các quỹ ETF cho phép nhà đầu tư tiếp cận các thị trường cụ thể hơn như ở một nhóm hàng hóa hay lĩnh vực thường khó tiếp cận được bởi một nhà đầu tư trung bình, chẳng hạn như tiền điện tử, NFTs, hay bất động sản nước ngoài.

Có một số lý do tại sao đầu tư vào quỹ là điều thuận lợi cho các nhà đầu tư. Đầu tiên là chi phí đầu vào thấp hơn so với chi phí tự giao dịch từng chứng khoán riêng lẻ. Thứ hai là không cần tốn thời gian để theo dõi trọng lượng của các tài sản đầu tư để đảm bảo danh mục được đa dạng hóa phù hợp. Tuy nhà đầu tư không có tiếng nói trong việc quỹ đầu tư quản lý danh mục như thế nào, nhưng cái họ có được là một phương pháp đầu tư dễ dàng và ít rủi ro.

Ưu và nhược điểm của đa dạng hoá danh mục đầu tư

Ưu điểm

- Giảm rủi ro tổng thể cho danh mục đầu tư

- Phòng ngừa rủi ro trước sự biến động của thị trường

- Mang lại lợi nhuận tiềm năng cao hơn trong dài hạn

- Có thể thú vị hơn cho các nhà đầu tư khi nghiên cứu các loại tài sản hay khoản đầu tư mới

Nhược điểm

- Giới hạn mức tăng trưởng ngắn hạn

- Tốn thời gian quản lý

- Phát sinh thêm phí giao dịch, hoa hồng do phải giao dịch và quản lý nhiều loại tài sản hơn

- Có thể là việc quá sức đối với các nhà đầu tư mới, chưa có kinh nghiệm

Bài viết này được cung cấp nhằm mục đích thông tin và tham khảo chung. Mặc dù đã cố gắng đảm bảo tính chính xác và độ tin cậy của các thông tin và dữ liệu được trình bày, Tititada không chịu trách nhiệm pháp lý về bất kỳ sai sót hoặc thiếu sót nào có thể xảy ra. Bài viết không nhằm mục đích cung cấp lời khuyên tài chính, pháp lý, hoặc bất kỳ loại lời khuyên chuyên môn nào khác. Nếu bạn cần lời khuyên cụ thể, bạn nên tìm đến một chuyên gia hoặc cố vấn đáng tin cậy.

Tititada - Đầu tư chứng khoán cùng chuyên gia

Đầu tư chứng khoán với số tiền bất kỳ, với trải nghiệm đơn giản, dễ dàng, dành riêng cho nhà đầu tư mới tham gia thị trường.

Bài viết liên quan

Tương quan tài sản và những điều bạn cần biết

12/08/24

Khám phá quy trình của nhà quản lý danh mục đầu tư

10/08/24

Lợi ích của đa dạng hóa đầu tư

03/05/24

Áp dụng hệ số tương quan để đa dạng hóa danh mục đầu tư

01/02/24

Thuyết danh mục đầu tư hiện đại (MPT) là gì?

29/11/23

Kinh doanh chênh lệch giá là gì?

16/11/23

Tác động của tin đồn trên thị trường chứng khoán

12/04/23

Làm thế nào để phân bổ tài sản tối ưu?

16/03/23

Bitcoin: Tài sản điện tử đang nóng lên bao giờ hết

11/04/25

Thực trạng Chung cư cũ Việt Nam

24/01/25

8 lý do mà bạn cần thiết lập một quỹ khẩn cấp

21/12/24

Phát triển hệ thống lương hưu hiện đại ở Việt Nam

28/11/24

Điểm đáng chú ý trong Luật Đất đai sửa đổi

10/11/24

Đầu tư thụ động trong bối cảnh vĩ mô không chắc chắn

05/11/24

Có nên đầu tư căn hộ trong bối cảnh lãi suất thấp?

29/10/24

Toàn cảnh tình hình quỹ đầu tư tư nhân tại Việt Nam

19/10/24